資管新規(guī)進(jìn)一步發(fā)酵,我們的理財(cái)會(huì)受到什么影響?

資管新規(guī)下,銀行理財(cái)銷售端將獨(dú)立化、凈值化、規(guī)范化,投資端非標(biāo)受限、股票放開(kāi)、債券調(diào)整。無(wú)風(fēng)險(xiǎn)利率下降和潛在風(fēng)險(xiǎn)出清利好銀行估值。

報(bào)告正文

(一)資管新規(guī)“劃重點(diǎn)”

2017年11月17日一行三會(huì)一局聯(lián)合發(fā)布《關(guān)于規(guī)范金融機(jī)構(gòu)資產(chǎn)管理業(yè)務(wù)的指導(dǎo)意見(jiàn)(征求意見(jiàn)稿)》(下稱《意見(jiàn)》),拉開(kāi)了大資管統(tǒng)一監(jiān)管的序幕。

目前資管行業(yè)(尤其是銀行理財(cái))存在資金池、多層嵌套、剛性兌付等問(wèn)題,一方面影子銀行使得風(fēng)險(xiǎn)停留在金融機(jī)構(gòu),影響微觀審慎;另一方面金融機(jī)構(gòu)通過(guò)表外業(yè)務(wù)多層嵌套規(guī)避監(jiān)管,影響監(jiān)管的宏觀審慎。監(jiān)管層出臺(tái)新規(guī)的目的非常明確,就是規(guī)范資管行業(yè),打破剛性兌付,降低期限錯(cuò)配,通過(guò)統(tǒng)一監(jiān)管標(biāo)準(zhǔn)、綜合統(tǒng)計(jì),消除監(jiān)管套利,促進(jìn)資管行業(yè)健康發(fā)展。

我們?cè)谇捌獔?bào)告《正本清源:大資管文件解讀》(2017年11月19日)中,對(duì)比了新規(guī)與年初版本,強(qiáng)調(diào)的是變化之處,本篇報(bào)告將著重分析銀行理財(cái)?shù)膶?shí)踐在新規(guī)下將發(fā)生什么變化和對(duì)金融市場(chǎng)的影響。在仔細(xì)分析前,第一部分先帶大家給資管新規(guī)“劃重點(diǎn)”。

1.1. 打破剛兌

新規(guī):《意見(jiàn)》首次確定了剛性兌付的認(rèn)定標(biāo)準(zhǔn)、懲處措施和有獎(jiǎng)舉報(bào)制度,要求資管產(chǎn)品凈值化。凈值化要求符合公允價(jià)值原則,但具體規(guī)則仍需另行制定,這一原則的細(xì)化非常重要,不僅決定了剛性兌付的認(rèn)定,還關(guān)乎未來(lái)銀行理財(cái)?shù)耐顿Y取向。

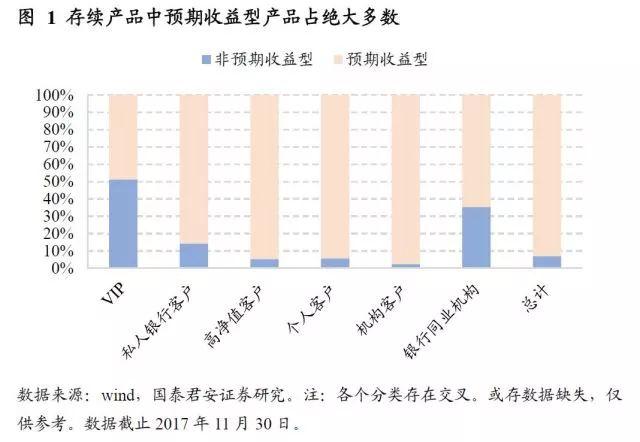

現(xiàn)存監(jiān)管機(jī)制設(shè)計(jì)上允許剛性兌付。《商業(yè)銀行個(gè)人理財(cái)業(yè)務(wù)管理暫行辦法》(銀監(jiān)會(huì)令[2005]2號(hào))允許理財(cái)產(chǎn)品自行約定收益分配,因此銀行理財(cái)多采取“預(yù)期收益+超額留存”模式來(lái)實(shí)現(xiàn)剛性兌付,向投資者支付固定的“預(yù)期收益率”,剩余投資收益或虧損自負(fù),即超額留存。

除了監(jiān)管設(shè)計(jì)上允許以外,銀行剛性兌付存在自我加強(qiáng)的動(dòng)力。一方面,剛性兌付切中了廣大客戶對(duì)“低風(fēng)險(xiǎn)”的需求,可以有效招徠客戶,增強(qiáng)粘性;另一方面,一旦發(fā)行預(yù)期收益型產(chǎn)品,銀行擔(dān)心不剛性兌付會(huì)對(duì)自身品牌和信譽(yù)造成打擊。結(jié)合監(jiān)管設(shè)計(jì)留下的空間,在過(guò)去的十年間,銀行理財(cái)?shù)膭傂詢陡毒置娉尚停诰用窈蜋C(jī)構(gòu)資產(chǎn)配置上,形成了獨(dú)有的“低風(fēng)險(xiǎn)”特色。《理財(cái)市場(chǎng)報(bào)告》顯示2016年終止到期的理財(cái)產(chǎn)品中僅有88只產(chǎn)品出現(xiàn)了虧損,占全部終止到期產(chǎn)品的0.05%,且主要是無(wú)剛兌文化的外資銀行產(chǎn)品。